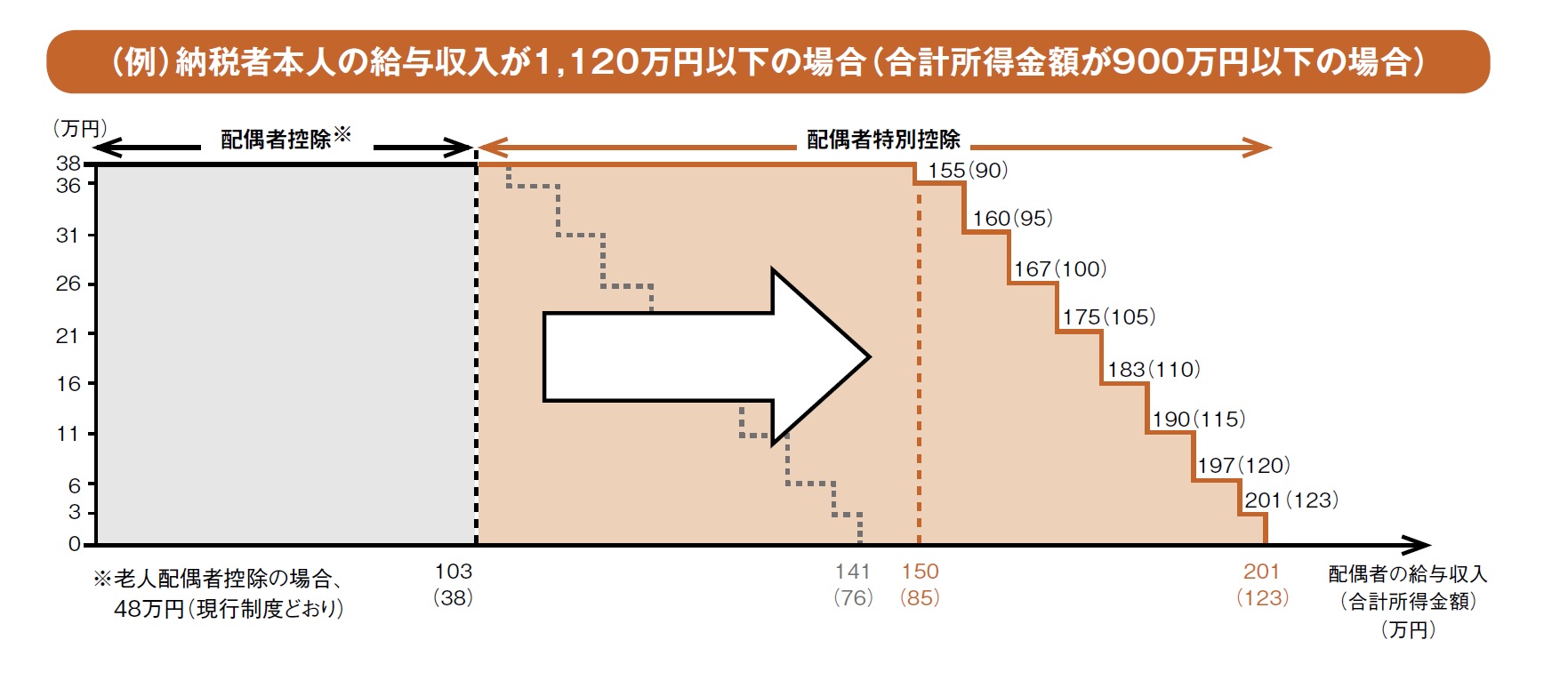

配偶者控除・配偶者特別控除の見直し 平成30年以降適用

配偶者控除及び配偶者特別控除の見直しにより、平成30年分以降の所得税にかかわる控除額が改正されます。

出典:財務省「平成29年度税制改正(案)のポイント」(平成29年2月発行)

出典:財務省「平成29年度税制改正(案)のポイント」(平成29年2月発行)

配偶者控除

現行の制度では、配偶者控除38万円(老人控除48万円)の対象となるのは、配偶者の給与収入が103万円以下の場合でしたが、

今回の見直しにより、平成30年からは配偶者の給与収入150万円まで上限が引き上げられることになります。

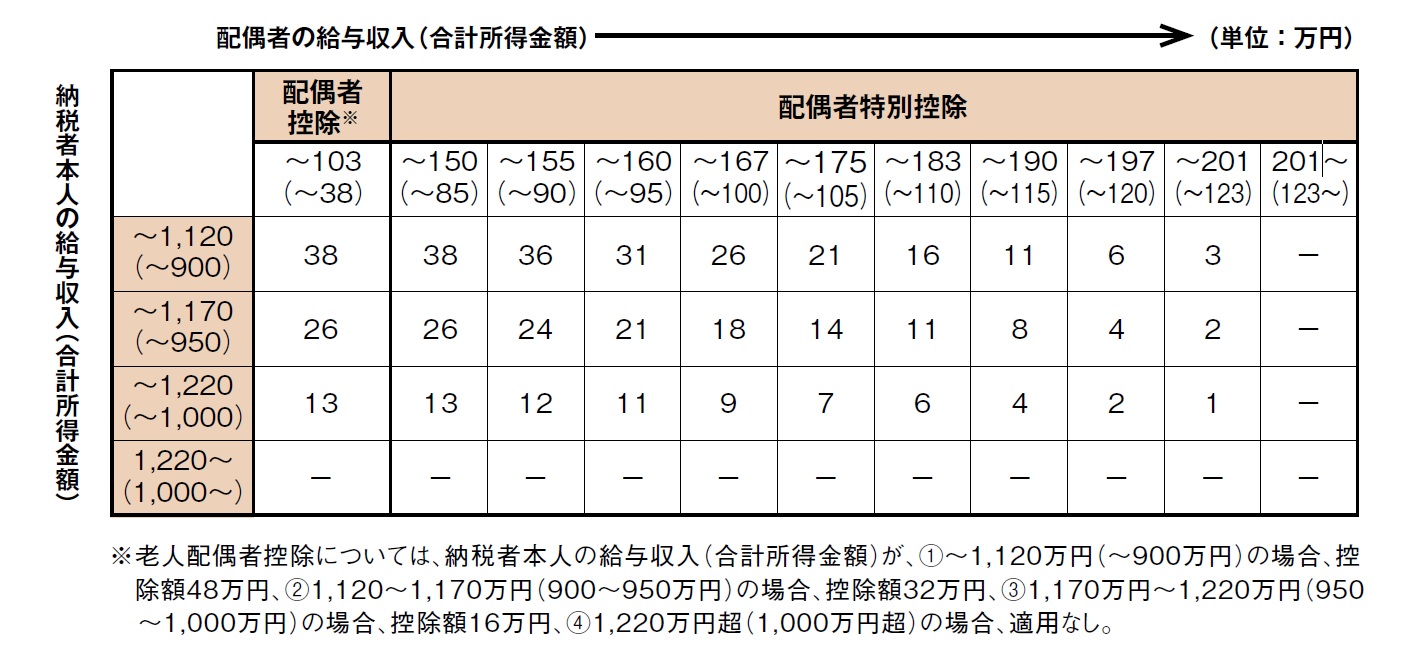

それと同時に、納税者の合計所得金額が1,000万円(給与収入1,220万円)を超える場合には、配偶者控除及び配偶者特別控除を受けることができなくなる所得制限も設けられました。

配偶者控除では納税者の所得金額が3区分に分けられ、それによって控除額が変わります。

| 納税者の合計所得金額(納税者の給与収入) | 配偶者控除額(老人控除) |

| 900万円以下(1,120万円以下) | 38万円(48万円) |

| 900万円超950万円以下(1,120万円超1,170万円以下) | 26万円(32万円) |

| 950万円超1,000万円以下(1,170万円超1,220万円以下) | 13万円(16万円) |

| 1,000万円超(1,220万円超) | 適用無し(適用無し) |

配偶者特別控除

配偶者特別控除とは、配偶者所得金額が配偶者控除の適用範囲を超える場合でも、配偶者の所得金額に応じて控除を受けられる制度のことをいいます。

現行の制度では、配偶者の給与収入103万円超141万円未満が対象でしたが、今回の制度見直しにより配偶者の給与収入201万6千円未満まで適用範囲が引き上げられました。

現行の制度と同様に納税者の合計所得金額が1,000万円(給与収入1,220万円)を超える場合には適用は受けられません。

控除額は配偶者控除と同様に納税者の所得金額を「900万円以下」「900万円超950以下」「950万円超1,000万円以下」の3区分に分けて、配偶者の所得金額によって決められます。

出典:財務省「平成29年度税制改正(案)のポイント」(平成29年2月発行)

出典:財務省「平成29年度税制改正(案)のポイント」(平成29年2月発行)

適用時期

平成30年分以降の所得税について適用されます。平成29年分の所得税については従来通りですのでご注意下さい。

働きたい人が就労調整を考えすぎなくても済むことを目的として、配偶者控除及び配偶者特別控除の見直しが行われました。これをきっかけにそれぞれのご家庭に合わせた働き方を改めて考えてみるのもいいかもしれません。

税務・会計に関することなら、横浜市鶴見区の税理士 二橋祐多哉税理士事務所まで。